瑞幸造假暴跌深埋158家持股機構,站臺股東早已辭任或拋售套現

北京時間4月2日深夜,瑞幸咖啡(LK.US)自曝內部人員偽造22億元交易額。事件爆發后,瑞幸股價盤前一度大跌超過85%并觸發熔斷,開盤后,瑞幸因六次盤中熔斷暫停交易。

一位創業公司創始人在朋友圈評論稱:“本分踏實做業務的公司會被害死。”

多位接受第一財經記者采訪的投資界人士稱,此次瑞幸暴雷事件影響很糟糕,尤其對正在募資的基金、籌備赴美上市的創業公司、以及已上市的中概股公司等,均造成惡劣的信譽影響。經此事件,投資人與機構應自省是否堅持價值投資,還是沉浸于炒作與造假的資本運作模式。

值得注意的是,第一財經記者發現,多位曾為瑞幸咖啡市值與商業模式、上市榮光站臺的機構投資人早已通過離任與拋售等方式,一定程度上遠離瑞幸。

此外,雖然瑞幸此次通過內部特別調查委員自爆,但財務造假具體如何通過一位COO實現、委員會主席涉嫌多項欺詐指控等疑點仍未得到解答。

截至收盤,瑞幸咖啡下跌75.57%,報6.40美元,市值16億美元。

榮光時站臺雪崩時離場

瑞幸機構投資人跨涉國際知名投行與對沖基金。Wind數據顯示,截至2019年12月31日,共有158家機構投資者持有瑞幸咖啡股票,相較2019年第三季度末新增64家機構進入場,如今它們一律被埋坑底。明細一欄顯示,截至2019年年底,12家持有瑞幸超過千萬股股票的機構包括美國銀行、瑞銀等,以及Capital Research Global Investors(全球資本研究投資者基金)、LONE PINE CAPITAL LLC(孤松資本)等。

國內代表性基金中,持股比例位列第六位的愉悅資本創始及執行合伙人劉二海公開表示,“我和錢治亞(瑞幸咖啡創始人兼CEO)一股股票都沒賣,舍不得。”

不過在今年,曾表示“舍不得賣掉一股”的劉二海及愉悅資本正在撤離瑞幸。自2月10日開始,瑞幸連續發布15條“超過5%披露”重要公告,涉及股東股權事宜。3月27日,瑞幸宣布任命兩名新的獨立董事,劉二海卸任審計委員會成員。

同樣在悄然套現離開的,還有瑞幸另一大機構股東大鉦資本。

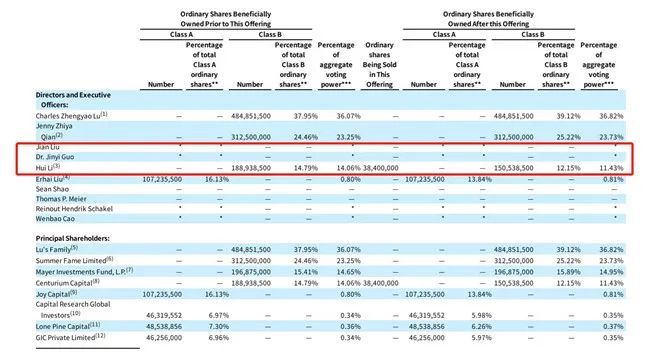

今年1月8日,瑞幸向SEC提交文件,申請后續發行1200萬股美國存托股票(ADS),且擬發行4億美元2025年到期的可轉高級債券。大鉦資本當時減持瑞幸3840萬股,持股比例從14.06%下降至12.15%,套現2.3億美元。大鉦資本方面彼時回應稱,減持后已收回當初對瑞幸資本的投資成本。

近期,黎輝與大鉦資本再拋售4400萬股瑞幸股票(ADS),持股比例下降到8.59%。但剩余倉位此次暴跌仍難逃被埋命運。截至發稿,愉悅資本、大鉦資本方面暫未對瑞幸事件予以回應。

2月14日SEC文件顯示,第一大股東陸正耀、郭麗春夫婦持股占比23.9%,第二大股東錢治亞持股占比15.4%,根據瑞幸跌幅測算,前兩大股東損失均在十億美元上下。

云九資本合伙人王京對第一財經記者表示,瑞幸財務造假事件是一件非常糟糕的事情,不僅是對瑞幸咖啡本身,更突顯資本在其中扮演的角色“玩得太過”,忽略了商業本質與零售本質,因此暴雷事件并不意外。

另外,瑞幸暴雷對中國創投行業來講,王京認為也將產生非常大負面影響,極大影響中國概念股在美國上市,影響機構與股民對中概股的信任。王京表示中國基金投資人應努力避免此類造假、炒作的純資本運作模式,因為該類行為最終都將被曝光,“看上去是舌尖上跳舞的人獲得了利益,但實際影響的在整個國內企業在資本市場的形象與信譽。”另外一層影響在于,該事件會使LP(有限合伙人)對GP(普通合伙人)的誠信極大減分,“如果我是LP,我不會投資這樣的GP。”

另外一位不愿具名的VC總裁級人士對第一財經記者表示,此次事件發生后,持有瑞幸的長線基金、尤其在去年選擇相信瑞幸小鹿茶新零售故事的基金,未來將大概率采取負面方式處理瑞幸事件。

其次,目前還未能全身退出的一級市場基金——如大鉦資本、愉悅資本等,也將引發各自LP對其各方面能力的質疑,考慮到當下的資本寒冬環境,其他處于募資狀態的基金很可能將受到波及、遭遇來自LP方面的多重考驗,畢竟是整個行業的事件,一榮俱榮一損俱損。

最后,該人士稱,當前全球環境因疫情問題已然存在諸多不確定性因素,籌備赴美上市的創業公司本身已如履薄冰,再添加此次事件影響,更將增多更多阻礙與困難。

疑點仍在法律訴訟不可避免

雖然瑞幸自爆了一份內部特別調查委員會出具的報告,但該報告并未解釋清楚所有疑點問題、甚至報告本身便暗藏懸疑。

其一,該報告稱內部特別委員會由瑞幸咖啡董事會的三名獨立董事組成——邵紹鋒(Sean Shao)、濮天若(Tianruo Pu)、以及Wai Yuen Chong。其中邵紹鋒擔任該特別委員會主席,但同時,邵紹鋒又多次在欺詐指控與做空報告中出現。

此前渾水(Muddy Waters Research)做空瑞幸的報告也以其作為危險信號舉例,稱瑞幸的獨立董事Sean Shao現任/曾任一些非常可疑的在美上市中國公司的董事,而這些公司都令公開投資者蒙受了巨大損失。報告稱邵紹鋒任職過的18家公司中,有4家被指控存在欺詐行為(CHME,ADY,GRO和YONG),5家被指是反向收購,這些都是2011至2012年出現的大批臭名昭著的中國欺詐公司。

其二,此番被歸咎責任的劉劍實際與神州優車董事長兼CEO、瑞幸咖啡董事長陸正耀關系匪淺——2008年—2015年,劉劍曾先后擔任神州租車車輛管理中心副總和效益管理負責人,此后做過3年神州優車效益管理主管。

另外,根據此前瑞幸財報顯示,2019年前三季度瑞幸營收29.29億元,2018年全年營收8億元,被曝出的22億造假額度已然接近2019年全年營收,作為COO,劉劍如何瞞過CFO、CEO操盤此事?既虛報數據、同時又使財報中利潤表、資產負債表和現金流量表數據均正常?這也是一個待解疑點。

總之,雖然此次瑞幸公告將所有問題統統歸咎于COO,但上海創遠律師事務所高級合伙人許峰對第一財經記者表示,其他董監高被追究法律責任的可能性也很大,當然要看具體責任,投資者可索賠的區間也會擴大。

此前,多家美國律所表示,在2019年11月13日至2020年1月31日間購買過瑞幸咖啡股票的投資者如果試圖追回損失,可以與律所聯系,首席原告截止日期為2020年4月13日。許峰稱,這些律所應該是基于已有證據作出的判斷。美國證券法要比中國證券法嚴厲得多,到美國上市一定要遵守中國及美國的證券相關法律,不然可能遭遇滅頂之災,傾家蕩產的可能性也是有的。中介機構在發行以及交易過程中也要保持謹慎,避免卷入重大財務造假而遭遇司法機構的刑事責任追究、證監會罰款以及巨額的集體訴訟等。

另外,許峰稱,根據美國法律,提供不實財務報告和故意進行證券欺詐的犯罪要判處10至25年的監禁,個人和公司的罰金最高達500萬美元和2500萬美元。同時審計機構也可能會涉嫌犯罪,可能要面臨嚴格的舉證責任,瑞幸公司、相關董監高、審計機構等中介機構,還可能面臨巨額的集體訴訟。